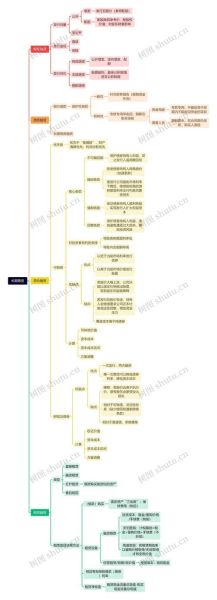

一、为什么“互联网+筹资”成为主流?

过去,企业融资主要依赖银行信贷与私募,流程长、门槛高、利率重。进入移动互联网时代后,信息对称、场景碎片化、用户直连三大特征打破了传统金融的壁垒,筹资渠道从“机构主导”转向“生态共生”。

二、互联网时代企业筹资的五大核心特点

1. 数据即信用:从抵押资产到抵押流量

传统银行看财报,互联网平台看数据。DAU、GMV、复购率、社交声量都可以折算成信用分。例如,某跨境电商仅凭TikTok小店30天销售曲线,就获得了平台提供的循环信用额度,无需房产抵押。

2. 众筹与预购:把消费者变成“天使投资人”

智能硬件团队Kickstarter上线48小时即筹得百万美元,本质是用订单前置锁定现金流。国内“摩点”“淘宝众筹”进一步把回报式众筹升级为“会员制+社群运营”,筹资同时完成种子用户沉淀。

3. 供应链金融反向赋能:应收账款秒变现金

核心企业(如京东、美团)把自身信用拆分成可流转的电子凭证,上游供应商可凭票在线贴现,年化利率低至4%,远低于传统保理。

4. 股权众筹与社区裂变:人人都是小股东

股权众筹平台(如36氪股权)将单笔投资门槛降到千元级,配合微信社群路演,24小时即可完成早期天使轮。投资人既是股东又是推广员,自带流量。

5. 数字货币与Token融资:全球化、全天候的新实验

合规框架内的STO(证券型通证发行)把股权映射到区块链,7×24小时跨境交易,大幅降低律师、审计、投行费用。虽仍处监管沙盒,但已为出海企业提供了可选项。

三、如何低成本融资?六个实战步骤拆解

步骤一:精准画像,锁定“低成本资金池”

自问:我的企业处于哪一阶段?

答:

• 初创期:众筹+政府科创补贴

• 成长期:供应链金融+银行数据贷

• 扩张期:可转债+战略投资

步骤二:用“数据资产”替代“固定资产”

把ERP、CRM、广告投放后台全部接入第三方风控API,自动生成经营健康报告,银行批贷时间从30天缩至72小时。

步骤三:设计“可退出的众筹回报”

实物众筹:产品折扣+优先发货权

股权众筹:分红+下一轮融资优先跟投权

债权众筹:阶梯利率+提前回购条款

步骤四:巧用平台补贴降低综合利率

举例:某省对绿色能源项目贴息,平台再补贴1%,最终年化仅2.8%。政策+平台双重红利,融资成本直接腰斩。

步骤五:社群路演,减少FA费用

在微信群、B站、小红书同步直播路演,一次内容多端分发,获客成本从传统FA的3%降到0.5%。

步骤六:建立“融资日历”,滚动优化

把账期、还款日、补贴申请节点全部可视化,提前90天启动下一轮融资,避免高息过桥贷。

四、常见误区与风险对冲

误区一:只看利率,忽视隐性成本

平台服务费、提前还款违约金、数据接口费都可能抬高综合成本。签约前用IRR计算器跑一遍。

误区二:过度稀释股权

股权众筹比例最好控制在10%以内,并设置跟投权+反稀释条款,防止后续轮次失控。

误区三:忽视合规红线

国内股权众筹单次不得超过200人,Token融资需避开“非法集资”高压线。聘请熟悉金融科技法规的律师是必要支出。

五、未来三年值得关注的三大趋势

• 央行数字货币(DCEP)供应链金融:应收账款上链,秒级清算,利率或再降50bp

• AI风控+实时授信:平台根据实时交易数据动态调整额度,随借随还

• 产业共同体基金:行业龙头牵头设立,上下游共同出资,资金成本趋近于0

互联网时代的筹资逻辑,已从“找钱”升级为“经营信用”。谁能把数据、社群、政策、场景四张牌打顺,谁就能以最低成本撬动最大杠杆。

评论列表