互联网金融到底改变了哪些产业环节?

答案:它把资金、信息、风控三大环节重新洗牌,让传统产业链从“线性”走向“网状”。

(图片来源网络,侵删)

资金端:从银行单极到多元资金池

- P2P、众筹、互联网小贷把原本只能依赖银行信贷的中小企业,拉进了更灵活的资金池。

- 资金价格由“央行基准利率”变为“市场实时撮合”,利率曲线更贴近真实风险。

- 典型案例:某制造业平台接入供应链金融后,账期从90天压缩到7天,现金流周转率提升12倍。

信息端:数据成为新的生产要素

传统产业结构里,信息掌握在核心企业或渠道商手中,形成信息孤岛。

- 互联网金融通过API+大数据征信,把交易、物流、发票、社交等多维数据实时打通。

- 数据共享后,产业链上下游的信用等级差异缩小,中小供应商首次获得与大企业同级别的融资额度。

- 自问自答:为什么过去银行不愿给中小工厂贷款?

答:因为缺乏可验证的订单与回款数据;现在平台把订单、物流、发票自动上链,坏账率从8%降到1.5%。

风控端:算法替代抵押物

传统风控靠“砖头”(不动产抵押),互联网金融转向“数据+行为”:

- 机器学习模型实时监测企业用电、纳税、POS流水,提前15天预警资金链断裂。

- 区块链存证让应收账款拆分流转成为可能,核心企业信用可无损传递至N级供应商。

- 结果:制造业平均融资成本下降3~5个百分点,产能利用率提升18%。

产业结构升级的三条具体路径

路径一:从“制造”到“智造”的资金跳板

中小工厂想升级设备,却拿不出千万级资金。

自问自答:互联网金融怎么解决?

答:平台联合设备厂商推出“设备租赁+未来收益权质押”方案,工厂只需付一成首付即可上马智能产线,后续用订单分账自动还款。

路径二:从“单点企业”到“协同网络”

- 过去产业链是“品牌商→一级供应商→二级供应商”的垂直链。

- 互联网金融把链式结构变成网状生态:任何节点都能通过平台获得资金、订单、物流、保险服务。

- 案例:某服装产业集群接入平台后,平均打样周期从20天缩短到72小时,库存周转提升3倍。

路径三:从“资产重”到“资产轻”

平台把厂房、设备、仓单变成可交易的数字资产,企业可以:

- 出售未来应收账款,提前回笼现金;

- 把闲置产能挂到云端,按小时出租给同行;

- 最终实现“轻资产运营”,ROE提升5~8个百分点。

政策与监管:如何防止脱实向虚?

- 穿透式监管要求平台披露底层资产,避免多层嵌套。

- 央行数字货币(CBDC)试点,让资金流向可追踪、可冻结,降低洗钱与资金空转风险。

- 自问自答:监管会不会扼杀创新?

答:只要监管沙盒与备案制同步推进,合规平台反而获得更大的市场溢价。

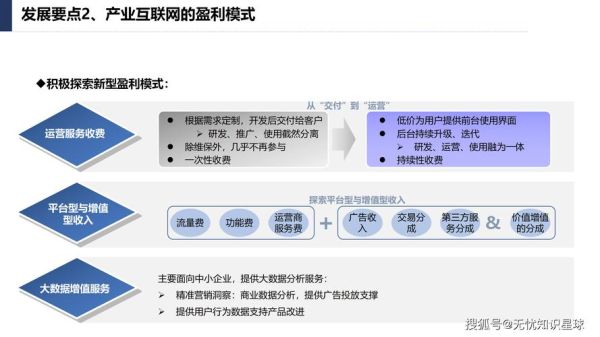

未来展望:产业互联网与金融互联网的融合终点

当所有生产设备、物流车辆、仓库传感器都接入5G+IoT,金融将不再是“外部输血”,而是嵌入生产每一道工序的“血液”:

(图片来源网络,侵删)

- 订单一生成,系统自动匹配最优原材料供应商并垫付货款;

- 生产完成瞬间,物流保单、应收账款质押同步生效;

- 货物签收后,平台自动分账给工人、供应商、物流方,零账期、零坏账。

到那一天,产业结构升级不再是一句口号,而是每天都在发生的实时优化。

```

(图片来源网络,侵删)

评论列表