互联网金融到底改变了什么?

过去,贷款要找银行,理财要去柜台,投资得托关系。如今,一部手机就能完成开户、借钱、买基金、投股权。互联网金融把资金端、资产端、风控端全部搬到线上,用数据代替抵押,用算法代替人工,把传统金融的“高门槛”拆成了“低门槛”。

互联网金融商业模式全景图

1. 信息撮合型:把“人找钱”变成“钱找人”

典型代表:P2P网贷、股权众筹。

- 盈利点:撮合服务费、账户管理费、逾期罚息。

- 核心问题:如何防止“资金池”?

答:采用银行存管+第三方担保,平台只提供信息,不碰资金。

2. 自营放贷型:平台自己就是“银行”

典型代表:消费金融、互联网小贷。

- 盈利点:利差、分期手续费、会员费。

- 核心问题:坏账率怎么控制?

答:通过多维数据风控(电商消费、社交行为、运营商数据)+动态授信额度。

3. 通道代销型:做金融产品的“天猫”

典型代表:基金超市、保险经纪。

- 盈利点:销售佣金、尾随分成、广告位。

- 核心问题:如何避免“飞单”?

答:接入监管沙盒,所有产品需持牌机构备案,资金流向全程可追溯。

4. 金融科技输出型:卖“水电煤”给金融机构

典型代表:风控SaaS、区块链BaaS。

- 盈利点:订阅费、按调用量计费、私有化部署费。

- 核心问题:数据安全如何保障?

答:采用联邦学习+多方安全计算,原始数据不出域,只输出加密模型。

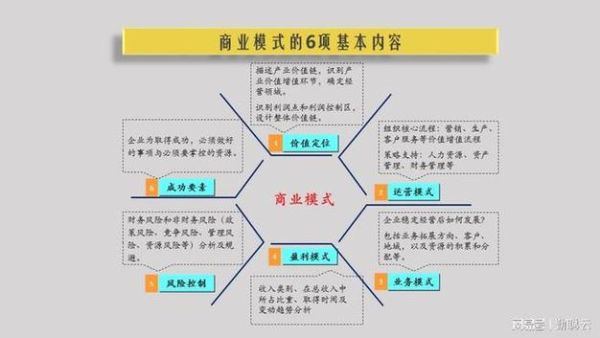

盈利模式拆解:钱到底从哪来?

利差模式:低买高卖仍是王道

平台以年化5%从机构拿到资金,再以年化12%放给用户,扣除2%坏账和1%运营成本,净赚4%。规模越大,边际成本越低。

服务费模式:把“免费”做成“付费”

看似免息的分期,其实把利息拆进服务费+保险费+会员费。用户感知不到高利率,平台却悄悄把钱赚了。

流量变现模式:羊毛出在猪身上

理财端免费,贷款端收费;白户免费,黑名单收费。通过交叉补贴,把不同风险偏好的用户分层,实现利润最大化。

监管红线与合规路径

必须持牌:没有牌照就是“非法经营”

- 网络小贷牌照:注册资本≥10亿元,杠杆倍数≤5倍。

- 基金销售牌照:需通过证监会考试,实缴资本≥5000万元。

- 保险经纪牌照:股东需连续三年盈利,净资产≥5000万元。

资金存管:银行是“保险箱”

所有用户资金必须放在银行独立存管账户,平台只能操作指令,不能划转资金。存管银行需每月出具资金报告,向监管报送。

信息披露:把“黑箱”变“玻璃房”

项目信息、借款人征信、逾期率、代偿率必须实时披露。若平台隐瞒或造假,将面临按日连续罚款直至吊销牌照。

未来趋势:从“规模竞赛”到“质量竞赛”

场景金融:把金融“藏”进生活

外卖App里的“先享后付”,打车软件里的“周卡”,背后都是消费金融。通过场景嵌入,降低用户决策成本,提升复贷率。

数字人民币:改写支付格局

央行数字货币(DCEP)的离线支付+可追溯特性,将让互联网平台的资金流转完全透明。未来,谁掌握数字钱包入口,谁就掌握流量。

ESG金融:绿色也是生产力

碳中和贷款、绿色ABS、ESG评分模型将成为新增长点。平台通过绿色认证可获得央行再贷款优惠,降低资金成本。

创业者如何切入?

选赛道:避开红海,深耕细分

- 农村金融:农户信贷缺口超3万亿,数据空白反而成为竞争壁垒。

- 跨境支付:中小外贸企业换汇成本高,用区块链+智能合约可降本增效。

- 养老金融:2.8亿60后进入退休潮,反向抵押+养老目标基金需求爆发。

搭团队:金融+科技+合规“铁三角”

金融人负责产品设计,科技人负责系统搭建,合规人负责政策解读。三者缺一,满盘皆输。

控风险:用数据做“体检”

每月跑一遍压力测试:如果逾期率上升50%,现金流能否撑过6个月?如果监管突然收紧,哪些业务需要砍掉?

评论列表