行业现状:需求与痛点并存

中国液压行业历经四十余年发展,已形成千亿级市场规模,但高端市场仍被博世力士乐、派克汉尼汾等外资品牌占据。2023年国内液压件进口额高达42亿美元,逆差持续扩大。

核心矛盾点

- 低端产能过剩:齿轮泵、常规阀体价格战激烈,毛利率不足15%

- 高端依赖进口:工程机械用高压柱塞泵90%以上需进口

- 技术代差明显:额定压力35MPa以上产品寿命仅为国际品牌60%

政策驱动:国产化替代加速

工信部《液压气动密封行业"十四五"规划》明确:到2025年关键液压元件国产化率需突破70%。三一重工、徐工等主机厂已启动"供应链安全计划",优先采购国产液压件。

政策落地路径

- 设立专项技改基金,单个项目补贴最高2000万元

- 实施首台套保险补偿,覆盖90%以上质量风险

- 建立军工技术转民用通道,中航力源等企业已转化12项军用技术

技术突破:三大攻坚方向

材料革命

中科院金属所研发的纳米涂层柱塞将摩擦系数降低至0.08,使泵体寿命提升3倍。2024年已在恒立液压批量应用。

智能控制

采用数字孪生技术的液压系统可实时预测故障,中联重科起重机应用后停机时间减少40%。

集成设计

徐工集团推出的阀组一体化方案,将传统20个独立阀体整合为3个模块,管路长度缩短65%。

市场格局:中外品牌攻防战

外资品牌策略

| 品牌 | 2023年动作 | 核心优势 |

|---|---|---|

| 博世力士乐 | 在常州扩建二期工厂 | 电控液压技术领先 |

| 川崎精密 | 与潍柴成立合资公司 | 挖掘机主泵市占率55% |

国产军团突围

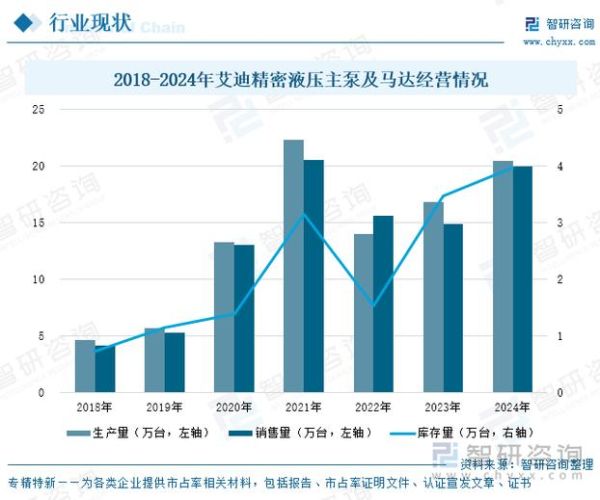

恒立液压通过并购德国哈威InLine,获得高压阀技术专利;艾迪精密投资15亿元建设精密铸造基地,实现泵体毛坯100%自给。

未来五年:三大确定性趋势

电动化冲击

电动工程机械占比将从2023年的8%提升至2028年的35%,但大功率场景仍需液压系统,形成"电驱+液压"混合动力新赛道。

服务化转型

三一重工推出的液压云诊断平台,通过传感器数据提供预测性维护服务,客户设备故障率下降28%。

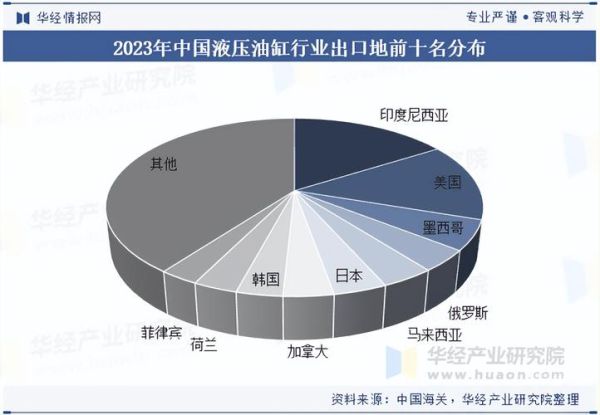

全球化2.0

不同于早期低价出口,徐工液压件已配套卡特彼勒北美工厂,标志着国产液压进入全球高端供应链。

企业应对:四步行动方案

技术层面

建立产学研用联盟,联合高校攻关35MPa以上高压密封技术,目前浙江大学流体动力实验室已突破42MPa耐久测试。

供应链层面

实施双源采购策略,关键原材料如特种钢材至少储备两家供应商,2023年恒立液压通过此策略将原材料波动影响降低60%。

人才层面

启动液压工程师认证计划,中国液压气动密封件工业协会已颁发3000余份专业能力证书。

资本层面

利用科创板第五套上市标准,艾迪精密2023年募资12亿元用于数字液压研发,市盈率高达58倍。

用户最关心的三个问题

国产液压件何时能完全替代进口?

在25吨以下挖掘机主泵领域,2025年国产化率可达80%;但50吨以上超大吨位起重机仍需依赖进口,预计2030年实现突破。

液压行业还有投资价值吗?

重点关注电液伺服系统和深海液压装备两大细分赛道,前者受益于机器人产业爆发,后者受海洋经济政策强力推动。

中小企业如何突围?

专注细分领域定制化,如煤机用防爆液压系统、军工用超低温液压件,这类市场外资品牌响应速度慢,存在3-5年窗口期。

评论列表