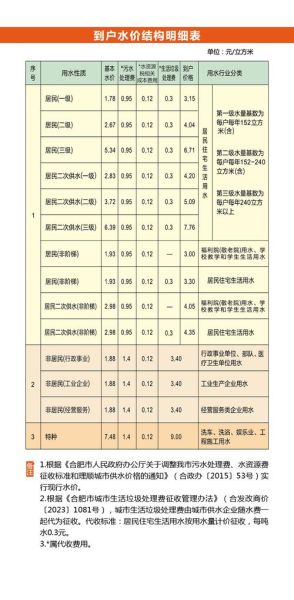

一、水电站建设成本到底包含哪些“隐藏项”?

很多人以为“建设成本”就是大坝本体,其实远不止。业内把全部支出拆成四大块:

(图片来源网络,侵删)

- 前期费用:流域规划、环评、移民安置补偿、土地征用,占比可达总投资的8%—12%。

- 主体工程:大坝、厂房、引水隧洞、机电设备,占55%—65%。

- 输变电配套:升压站、高压线路,占10%—15%,却常被忽视。

- 财务与预备费:贷款利息、物价上涨预备金,占8%—10%。

二、为什么同样装机的水电站,造价差距能高达30%?

自问:地形、坝型、移民规模到底哪个影响最大?

自答:三者叠加。举例:

- 地形陡峭→隧洞比例高→每公里隧洞单价约1.2亿元,直接推高成本。

- 混凝土重力坝 vs 土石坝:前者单位造价高25%,但工期短1年,可节省财务费用。

- 移民人数:若需搬迁5000人以上,人均补偿≥12万元,总额就可能突破6亿元。

三、水电项目盈利周期:从首台机发电到收回本金要多久?

业内平均8—12年,但变量极多。拆解现金流模型:

- 建设期:大型项目4—7年,期间零收入,利息资本化。

- 爬坡期:首台机投产后1—2年,发电量从30%提升到90%。

- 稳定期:进入设计电量后,EBITDA利润率可达65%—75%。

- 还本高峰:通常采用“等额本金+缩短年限”模式,前10年偿还60%以上。

四、电价机制如何左右盈利周期?

自问:同样是0.35元/千瓦时,为何有的项目7年回本,有的拖到15年?

自答:关键在于电价结构与消纳方式:

(图片来源网络,侵删)

| 模式 | 平均电价(元/kWh) | 年利用小时 | 回本年限 |

|---|---|---|---|

| 省内标杆电价 | 0.297 | 3800 | 13—15年 |

| 跨省西电东送 | 0.385 | 4500 | 9—11年 |

| 市场化交易+绿证 | 0.42 | 4200 | 7—9年 |

五、融资成本:被低估的“隐形杠杆”

大型水电项目资本金比例已降至20%,剩余80%靠银团贷款。利率每上浮50个基点,盈利周期就延长约10个月。2023年某西南流域项目案例:

- 贷款总额:220亿元

- 利率:LPR+110BP(约5.05%)

- 建设期利息资本化:42亿元,占总投资14.5%

- 若利率再升50BP,利息增加11亿元,回本周期从9.8年拉长到11.2年

六、碳收益能否缩短盈利周期?

自2021年CCER重启后,水电项目可额外获得碳资产收益。按现行40元/吨CO₂估算:

- 每度电减排0.8 kg CO₂

- 年发电量20亿kWh的项目,年碳收益约6400万元

- 若全部用于提前还贷,可缩短回本周期1.2—1.5年

七、政策窗口期:2024—2026年为何被称为“最后红利”?

国家发改委2023年文件明确:2026年后新建水电不再享受跨省优先消纳。这意味着:

- 2024—2026年核准的项目,锁定高电价通道

- 2027年起,新建项目只能参与省内市场化竞价,电价下探风险加大

- 金融机构同步收紧授信,融资利率预计再上浮30—50BP

八、投资者如何快速测算盈利周期?

三步法:

- 第一步:用“静态投资/年净现金流”做初筛,比值<10年可继续。

- 第二步:把电价、利率、利用小时做±10%的敏感性分析,观察回本年限波动区间。

- 第三步:加入碳收益、绿证溢价,重新计算IRR,若≥8%,项目具备投资吸引力。

九、未来五年盈利周期的三大不确定因素

1. 极端气候:连续枯水年可能使利用小时下降15%,回本周期拉长2年。

(图片来源网络,侵删)

2. 电力现货市场:若所在省份2025年全面现货交易,峰谷价差扩大,平均结算电价或下降5%—8%。

3. 生态流量限制:环保要求提高后,部分时段需弃水保生态,发电量损失3%—5%。

十、实战建议:把“盈利周期”拆成可执行的KPI

对业主单位:

- 建设阶段:把“千瓦造价”控制在4500元以内,每降低100元,回本周期缩短0.3年。

- 运营阶段:年利用小时≥4200h、综合厂用电率<0.8%,两项达标即可提前1年收回本金。

对金融机构:

评论列表