为什么汽车制造业必须关注“未来趋势”与“供应链优化”?

全球汽车销量增速放缓,原材料价格波动,碳中和政策落地,**三大外部压力**迫使整车厂与零部件企业重新审视增长逻辑。只有把“未来趋势”转化为“供应链行动”,才能避免在下一轮淘汰赛中被边缘化。

未来五年,汽车制造业的确定性变量有哪些?

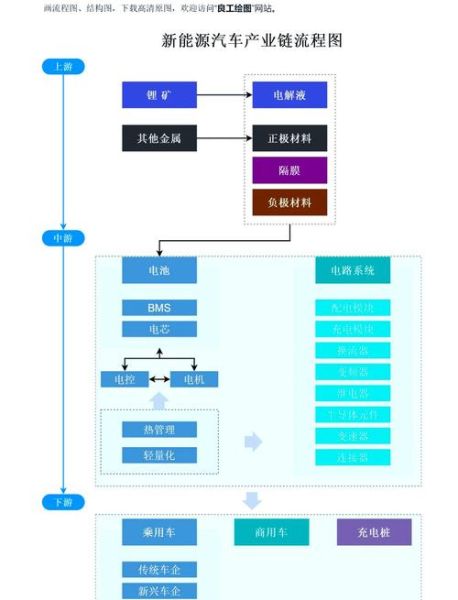

1. 电动化渗透率:从政策驱动到市场驱动

2023年全球电动车销量突破万辆,**中国、欧洲、北美三大市场渗透率均超过20%**。当补贴退坡后,真正的较量是电池成本、充电便利性与品牌溢价。

2. 软件定义汽车:硬件利润池向软件转移

一辆智能电动车的软件价值占比将由目前的%提升至%,**OTA升级、功能订阅、数据运营**将成为主机厂新的现金流。

3. 供应链区域化:从“Just in time”到“Just in case”

疫情与地缘冲突让“零库存”神话破灭,**北美、欧洲、亚洲三大区域各自构建近岸供应网络**,墨西哥、波兰、越南成为新的产能枢纽。

新能源汽车供应链优化的七大痛点

- 电池原材料价格波动:碳酸锂价格一年之内振幅超过%,如何锁定长协价?

- 芯片持续短缺:从MCU到功率半导体,平均交期仍达周,替代料验证周期长。

- 物流成本高企:集装箱运价虽回落,但电池属于危险品,海运仓位紧张。

- 碳足迹追溯难:欧盟电池法要求披露全生命周期碳排,中小供应商缺乏数字化工具。

- 产能错配:电池企业扩产激进,但高端产能不足,低端产能过剩。

- 人才缺口:既懂电化学又懂汽车工程的复合型人才年薪已突破万。

- 回收体系空白:退役电池梯次利用商业模式不清晰,金属回收率低于%。

如何系统性地优化新能源汽车供应链?

Step1:绘制“风险热力图”

把一级、二级、三级供应商按**地理位置、产能集中度、替代难度**三个维度打分,颜色越深代表风险越高。**优先把红色区域的BMS、IGBT、锂盐纳入战略储备清单**。

Step2:构建“双源+近岸”组合

以电池包为例:

- **主供**:宁德时代江苏基地,运输半径<公里;

- **备份**:比亚迪合肥基地,海运+铁运多式联运;

- **应急**:国轩高科越南基地,关税优惠且劳动力成本低%。

Step3:用数字化穿透Tier2

部署供应链控制塔,实时抓取**钴、镍、锰的LME价格、港口拥堵指数、晶圆厂排产计划**。当任一指标触发阈值,系统自动推送替代方案给采购经理。

Step4:提前锁定绿色溢价

与通过ISO认证的铝箔供应商签订年长约,**溢价%换取%绿电比例**,既满足ESG评级,又对冲未来碳税。

整车厂与供应商的博弈新规则

过去是“年降+VMI”,现在是**“联合研发+成本透明”**。特斯拉要求电池厂开放BOM成本,承诺三年锁量;大众与Northvolt共建超级工厂,股权绑定。中小供应商若想存活,必须:

- 在**电芯结构件、热管理管路、高压连接器**等细分赛道做到隐形冠军;

- 接受主机厂的数字化审计,实时共享库存与碳排数据;

- 预留%产能给售后市场,避免新车销量波动导致产能闲置。

案例拆解:一家二线电池厂如何逆袭

背景:年产能GWh,客户只有两家新势力,毛利率%。

动作:

- **技术侧**:与车企联合开发磷酸锰铁锂体系,能量密度提升%,成本下降%;

- **供应侧**:在印尼合资建设镍湿法冶炼厂,锁定%原料,吨镍成本低于市场均价美元;

- **资本侧**:引入地方国资基金,换取GWh扩产土地与绿电指标;

- **客户端**:拿到欧洲车企定点,但要求年在欧洲本土量产,倒逼其加速德国工厂落地。

结果:三年后装机量进入全球前十,估值从亿元跃升至亿元。

留给中国供应链的窗口期还有多久?

欧美正在复制中国“补贴+本地化”路径:

- 美国《通胀削减法案》给予每kWh美元电池补贴,但%关键矿物需来自FTA国家;

- 欧盟《净零工业法案》要求年本土电池产能达到GWh,占全球%。

中国供应链的**成本优势**仍领先年,但**碳壁垒+地缘壁垒**正在缩小差距。抓紧在东南亚、东欧布局产能,把“中国技术+海外制造”变成新常态,才能延续红利。

评论列表