一、2014年中国食用油整体规模与增速

2014年,中国食用油消费量突破3150万吨,同比增长约4.8%,增速较2013年放缓1.2个百分点。人均年消费量达到23.1公斤,接近世界平均水平,但远低于欧美日等发达市场。行业总产值首次超过7300亿元,其中包装油占比提升至62%,散装油继续萎缩。

(图片来源网络,侵删)

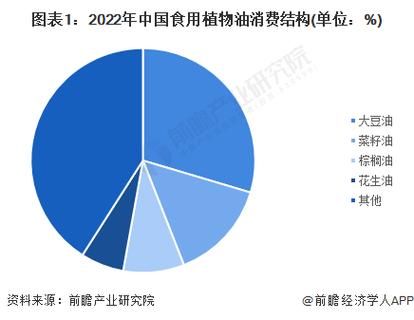

二、品类结构:大豆油仍占主导,小油种快速崛起

- 大豆油:市占率42%,仍是最大品类,但同比下滑3个百分点,主因进口转基因大豆成本波动。

- 菜籽油:稳居第二,占比23%,长江流域消费习惯支撑。

- 棕榈油:工业需求放缓,份额降至14%。

- 小油种:玉米油、葵花籽油、稻米油合计份额突破12%,年增速超15%。

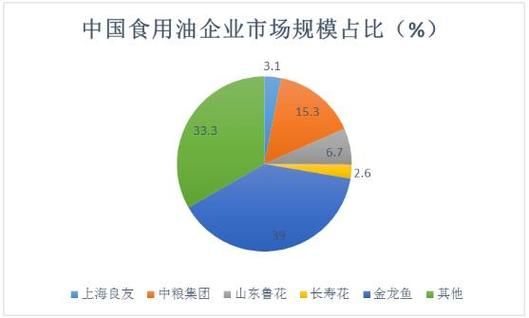

三、竞争格局:金龙鱼、福临门、鲁花三足鼎立

哪个品牌市场份额最大?

金龙鱼以34.6%的市占率继续领跑,旗下调和油、大豆油、稻米油三线发力;福临门依托中粮全产业链优势,份额16.8%;鲁花凭借5S压榨花生油差异化定位,占据8.9%。地方品牌如长寿花(玉米油)、多力(葵花籽油)在细分赛道突围。

四、价格走势:成本驱动型上涨贯穿全年

2014年国际大豆到岸均价580美元/吨,同比上涨11%;国内散装一级豆油出厂价从年初的6800元/吨升至年末7600元/吨。终端小包装油提价幅度控制在6%-8%,企业通过缩减促销力度和升级包装规格转嫁成本。

五、渠道变革:商超红利见顶,电商与团购分流

- 现代渠道:大卖场食用油销售额增速降至3%,首次低于行业平均。

- 电商:天猫、京东食用油品类销售额同比暴增120%,5L以上大桶装占比超40%。

- 企业团购:福利市场成为新战场,鲁花、胡姬花推出定制化礼盒。

六、消费趋势:健康诉求催生三大升级方向

消费者最关心的问题:如何选油更健康?

答案:看脂肪酸比例、加工工艺、认证标识。

- 脂肪酸平衡:调和油配方从“大豆油+棕榈油”转向“葵花籽油+玉米油+亚麻籽油”。

- 物理压榨:鲁花5S压榨、长寿花“金胚”工艺成为卖点。

- 有机认证:有机山茶油、有机亚麻籽油价格达普通油3-5倍,仍供不应求。

七、政策影响:转基因标识新规重塑行业

2014年《食品标识管理办法》修订草案要求转基因成分超过3%必须显著标识,直接导致:

(图片来源网络,侵删)

• 金龙鱼、福临门加速推出非转基因调和油新品;

• 进口非转基因菜籽油到港量同比激增47%;

• 中小品牌因原料采购成本上升,约12%退出市场。

八、区域差异:华东偏爱玉米油,华南热炒花生油

| 区域 | 主导品类 | 价格敏感度 | 代表品牌 |

|---|---|---|---|

| 华东 | 玉米油、葵花籽油 | 中等 | 长寿花、多力 |

| 华南 | 花生油、调和油 | 低 | 鲁花、金龙鱼 |

| 华北 | 大豆油、菜籽油 | 高 | 福临门、汇福 |

九、未来展望:2015年三大变量

• 原料端:南美大豆丰产预期或缓解成本压力;

• 政策端:食用油追溯体系试点可能扩大至全国;

• 需求端:80后家庭成为主力,小包装1.8L-2.5L规格需求看涨。

(图片来源网络,侵删)

评论列表