一、为什么医药行业的经营分析如此关键?

医药企业普遍面临高研发投入、长周期审批、政策价格管制三大压力,经营分析如果不到位,现金流断裂往往比想象中更快。通过系统化的经营分析,企业可以:

- 提前发现渠道库存积压,避免被动降价

- 识别高毛利品种,快速调整资源倾斜

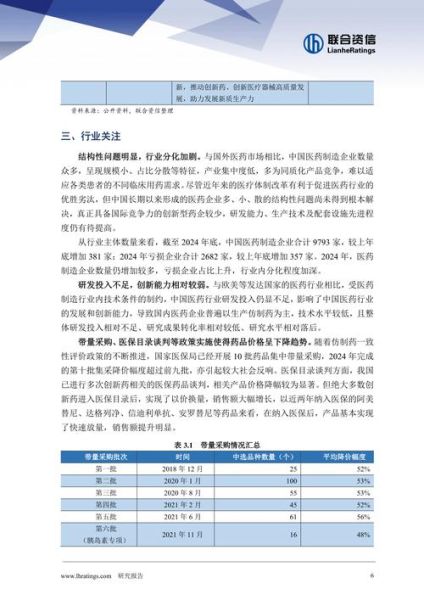

- 测算带量采购降价对净利润的真实冲击

二、医药行业经营分析的四大核心维度

1. 产品维度:从“销售额”到“生命周期价值”

传统报表只看销售额,但生命周期价值(CLV)才是医药产品的真实贡献。计算CLV时,需要把以下数据拉通:

- 上市前Ⅲ期临床投入与上市后推广费的分摊

- 专利悬崖后仿制药冲击带来的量价曲线

- 医保谈判降价幅度与渗透率提升的抵消效应

自问自答:为什么同一品种在A省赚钱、在B省亏损?

答:A省医保支付标准高,且竞品未中标,渠道库存周转仅45天;B省降价后毛利被压缩,且医院回款周期长达180天,资金成本吞噬利润。

2. 渠道维度:从“开票收入”到“纯销数据”

医药流通环节多,开票收入≠终端纯销。经营分析必须打通:

- 一级经销商进销存数据

- 二级分销商流向单(防止串货)

- 医院药房库存与处方量

亮点:某企业通过DDI直连(Data Distribution Interface)把渠道数据更新频率从月度提升到每周,滞销警报提前了整整21天。

3. 成本维度:从“生产成本”到“全成本”

带量采购后,企业开始抠每一分钱成本。全成本模型需包含:

- 原料药价格波动与安全库存的平衡

- CMO外包生产的质量审计成本

- 冷链运输的温控失败损耗

自问自答:如何在不牺牲质量的前提下降低3%成本?

答:通过工艺参数优化(QbD)把某抗生素收率从85%提升到88%,同时与物流公司签订阶梯运费协议,单盒运输成本下降0.12元。

4. 政策维度:从“被动应对”到“模拟测算”

医保目录调整、DRG/DIP支付改革、创新药谈判等政策变化,可用情景模拟提前测算:

- 假设降价30%,需要多少增量处方才能保本?

- 如果进入医保后双通道药店占比提升到40%,对现金流有何影响?

亮点:某肿瘤药企业通过蒙特卡洛模拟发现,降价25%且渗透率提升50%时,NPV反而增加1.8亿元,于是主动参与谈判。

三、医药企业提升利润的五大实战策略

策略一:产品组合“加减法”

用波士顿矩阵把品种分为四类:

- 明星品种:加大学术投入,抢占指南推荐

- 现金牛品种:控制费用,延长成熟期

- 问题品种:评估是否转型OTC或院外市场

- 瘦狗品种:果断停产,释放产能

策略二:渠道下沉与DTP药房联动

当医院准入难度加大时,DTP药房成为新增长点。关键动作:

- 与头部连锁药房共建患者服务中心

- 用慢病管理APP提高患者复购率

- 对接医保电子处方流转平台,减少患者自付比例

策略三:成本领先与差异化并行

带量采购拼价格,非集采品种拼价值。案例:

- 某胰岛素企业通过预填充笔设计,让患者减少注射步骤,溢价15%仍被接受

- 同一企业把原料药生产基地迁往西部省份,享受能源补贴,单位成本下降8%

策略四:数字化营销精准降本

传统“人海战术”成本越来越高,数字化工具可实现:

- 医生画像:根据处方行为推送个性化学术内容

- 虚拟代表:覆盖低产出区域,人均管理医院数从80家提升到300家

- ROI实时看板:把营销费用与处方增量关联,及时砍掉低效活动

策略五:国际化“曲线救国”

当国内市场利润变薄时,ANDA或EMA认证可打开新空间:

- 某原料药企业通过DMF备案进入美国市场,毛利率比国内高22个百分点

- 创新药通过“一带一路”国家先行上市,积累真实世界数据,反哺国内注册

四、常见误区与避坑指南

误区一:只看财务报表,忽视业务数据颗粒度

避坑:建立财务业务一体化BI系统,把发票、库存、处方数据打通,避免“财务利润”与“业务利润”脱节。

误区二:盲目砍成本,导致质量事故

避坑:用FMEA(失效模式分析)识别关键质量风险点,确保成本削减不影响合规。

误区三:政策解读滞后,错过窗口期

避坑:设立政策情报小组,每周扫描国家医保局、CDE官网,用自然语言处理工具自动抓取关键词。

评论列表